Yatırım Katkı Payının Endekslemesi

Mustafa Bahadır ALTAŞ

Yeminli Mali Müşavir

[email protected]

Yazar Hakkında

İndirimli Kurumlar Vergisi

Bilindiği üzere 28.02.2009 tarih ve 27155 sayılı resmi gazetede (mükerrer) yayınlanan 5838 sayılı Bazı Kanunlarda Değişiklik Yapılması Hakkında Kanunun 9. maddesinde yer alan düzenleme ile 5520 sayılı kanuna eklenen 32/A maddesi ile kurumlar vergisi mükellefleri için “İndirimli Kurumlar Vergisi” uygulaması getirilmiştir. (Bu madde gelir vergisi mükellefleri hakkında da uygulanmaktadır.)

Bu düzenlemeye paralel olarak 16 Temmuz 2009 tarih ve 27290 sayılı Resmî Gazete yayınlanan 2009/15199 sayılı Bakanlar Kurulu Kararıyla yürürlüğe konulan Yatırımlarda Devlet Yardımları Hakkında Karar’ın “Vergi İndirimi” başlıklı 10.maddesinde büyük ölçekli yatırımlar ile bölgesel uygulama kapsamında gerçekleştirilen yatırımlara uygulanmak üzere, 5520 sayılı Kurumlar Vergisi Kanununun 32/A maddesi çerçevesinde kurumlar vergisi veya gelir vergisine uygulanacak indirim oranları ile yatırıma katkı oranları belirlenmiştir.

Yapılan bu vergisel teşvik düzenlemesi ile yatırımların teşvik edilmesi ve indirimli kurumlar vergisi uygulanmak suretiyle tahsilinden vazgeçilen vergi yoluyla yatırımların belirli bir bölümün devletçe karşılanması amaçlanmıştır.

Yatırım Katkı Tutarında Endeksleme

31 Aralık 2016 tarih ve 29824 sayılı Resmî Gazetede yayınlanan 6745 sayılı Yatırımların Proje Bazında Desteklenmesi ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanunun 66 ncı maddesinde yer alan düzenlemede. 5520 sayılı Kurumlar Vergisi Kanunun İndirimli kurumlar vergisi başlıklı 32/A maddesinin ikinci fıkrasına, birinci cümlesinden sonra gelmek üzere. “Yatırımın tamamlanması şartıyla, indirimli kurumlar vergisi uygulanmak suretiyle yararlanılan kısmı hariç olmak üzere kalan yatırıma katkı tutarı, yatırımın tamamlandığı hesap dönemini izleyen yıllarda Vergi Usul Kanunu hükümlerine göre bu yıllar için belirlenen yeniden değerleme oranında artırılarak dikkate alınır.” Hükmü eklenmiştir.

Yatırım katkı payının endekslenmesindeki amaç enflasyon ortamında oluşacak olumsuzluklardan yatırımcıları korumak ve enflasyonun neden olabileceği vergisel teşvik kayıpların önlenmesidir.

31 Aralık 2016 tarih ve 29935 (3. Mükerrer) Resmî Gazetede yayınlanan 11 seri nolu Kurumlar Vergisi Genel Tebliğinde değişiklik yapan tebliğle indirimli kurumlar vergisinde devreden yatırıma katkı tutarında endeksleme uygulanmasına ilişkin açıklamalar yapılmıştır.

Tebliğin 32.2.11. Yatırıma katkı tutarında endeksleme başlıklı bölümünde

6745 sayılı Kanunla maddesiyle 5520 sayılı Kanunun 32/A maddesine eklenen “Yatırımın tamamlanması şartıyla, indirimli kurumlar vergisi uygulanmak suretiyle yararlanılan kısmı hariç olmak üzere kalan yatırıma katkı tutarı, yatırımın tamamlandığı hesap dönemini izleyen yıllarda Vergi Usul Kanunu hükümlerine göre bu yıllar için belirlenen yeniden değerleme oranında artırılarak dikkate alınır.” hükmü gereğince;

- Teşvik belgesi kapsamındaki toplam yatırıma katkı tutarının yatırımın tamamlandığı hesap döneminin sonuna kadar yararlanılamayan kısmı (yatırımın tamamlandığı hesap döneminin sonuna kadar gerek diğer faaliyetlerden elde edilen kazançlara ve gerekse yatırımın tamamen veya kısmen işletilmesinden elde edilen kazançlara indirimli kurumlar vergisi uygulanması suretiyle yararlanılan kısmından sonra kalan yatırıma katkı tutarı),

- Yatırımın tamamlandığı hesap dönemini izleyen yıllarda Vergi Usul Kanunu hükümlerine göre bu yıllar için belirlenen yeniden değerleme oranında artırılarak dikkate alınacaktır.

Şeklinde düzenleme yapılmış olup yapılacak olan endeksleme işleminde en temel şartı yatırımın tamamlanmış olması ve izleyen yıla devreden yatırım katkı tutarının bulunması olarak belirlenmiştir.

Yapılan düzenleme göre yatırımcılar sahip oldukları yatırım teşvik belgesi kapsamındaki toplam yatırıma katkı tutarını yatırımın tamamlandığı hesap dönemini izleyen yıllarda 213 sayılı Vergi Usul Kanunu’nun mükerrer 298 inci maddesinin (B) fıkrasına göre belirlenen yeniden değerleme oranında artırılarak indirimli kurumlar vergisi hesaplamasında dikkate alabileceklerdir.

Endeksleme İşlemi ve Uygulamada Tereddüt Edilen Konular

Yasada ve uygulama tebliğlerinde Özellikle 32/A kanun maddesinde yer alan “indirimli kurumlar vergisi uygulanmak suretiyle yararlanılan kısmı hariç olmak üzere kalan yatırıma katkı tutarı, yatırımın tamamlandığı hesap dönemini izleyen yıllarda Vergi Usul Kanunu hükümlerine göre bu yıllar için belirlenen yeniden değerleme oranında artırılarak dikkate alınacaktır.” hükmü gereğince endeksleme yapılacak yıllarda hesaplama işleminin nasıl ve hangi tutar üzerinden yapılacağı. Bazı yıllarda endeksleme yapılmamasının hesaplamaya etkisi ve kazancın yetersizliği durumunda hesaplamanın nasıl yapılacağı konusunda net bir açıklık bulunmaması nedeniyle idarenin uygulamaya ilişkin yeni bir görüş ortaya koymasını zorunlu kılmaktadır.

Bu konuda Ekim-2020 döneminde T.C Gelir İdaresi Başkanlığı Kayseri Vergi Dairesi Başkanlığı (Mükellef Hizmetleri Grup Müdürlüğü) tarafından yayınlanan 17.08.2020 tarih ve 50426076-125[32/a-2017/20-333]-E.61063 sayılı İndirimli kurumlar vergisi uygulamasında yeniden değerleme başlıklı özelgede yer alan,

“… Buna göre, 2009/15999 ve 2012/3305 sayılı Bakanlar Kurulu Kararları çerçevesinde… tarihi itibarıyla tamamlama vizesi yapılmış olan yatırım teşvik belgeli yatırımlarınız dolayısıyla hesaplanan ancak yatırımın tamamlandığı hesap dönemine kadar (bu dönem dahil) kazanç yetersizliği nedeniyle yararlanılamayan ve sonraki döneme devreden yatırıma katkı tutarlarının endekslenmesinde, söz konusu yatırımın tamamlandığı özel hesap dönemini takip eden özel hesap dönemi için Vergi Usul Kanunu hükümlerine göre belirlenecek yeniden değerleme oranının dikkate alınması gerekmektedir.

Dolayısıyla, endeksleme uygulamasına ilişkin hükmün yürürlüğe girdiği… tarihi itibariyle tamamlama vizesi yapılmış bulunan yatırım teşvik belgeleri kapsamında hak kazanılan ancak kazanç yetersizliği nedeniyle kullanılamamış olan yatırıma katkı tutarlarının… özel hesap dönemini kullanan şirketinizce… özel hesap dönemine ilişkin kurumlar vergisi beyannamesinde, teşvik belgeli bahse konu yatırımlardan elde edilen kazancınıza indirimli kurumlar vergisi uygulandıktan sonra kalan ve izleyen dönemlere devreden yatırıma katkı tutarının… tarihinde başlayan özel hesap döneminden itibaren yeniden değerleme oranında artırılarak dikkate alınması gerekmektedir.” şeklinde görüş verilmiştir.

Yine

T.C. Gelir İdaresi Başkanlığı Büyük Mükellefler Vergi Dairesi Başkanlığı Mükellef Hizmetleri Grup Müdürlüğünün 21.08.2020 tarih ve 64597866-125[32/A]-E.17991 sayılı özelgesinde yer alan,

“…Bu hüküm ve açıklamalara göre, şirketinizin farklı üretim tesislerinize ilişkin olarak tek bir yatırım teşvik belgesi kapsamındaki yatırımlarınızın tamamlanarak tamamlama vizesi yapılması için Bilim Sanayi ve Teknoloji Bakanlığına müracaat edildiği dönemi izleyen hesap döneminden itibaren, indirimli kurumlar vergisi uygulaması nedeniyle yararlanılan kısmı hariç olmak üzere, bu yatırımla ilgili kalan yatırıma katkı tutarı dikkate alınarak endeksleme yapılması mümkün bulunmaktadır.”

Açıklaması sonrasında yapmış olduğumuz değerlendirmede her ne kadar yeniden değerleme işlemi uygulaması ihtiyarı bir uygulama olsa da ilgili dönemde yeniden değerlemenin yapılmaması halinde bir hak kaybının olmayacağı kanaatindeyiz.

5520 sayılı kanunun 32/A maddesi ve ilgili tebliğ hükümleri ile birlikte Gelir İdaresi başkanlığı tarafından verilen özelgeler birlikte değerlendirildiğinde;

1.Yararlanılan kısmı hariç olmak üzere kalan yatırıma katkı tutarının yatırımın tamamlandığı yılı izleyen yıldan indirimli kurumlar vergisi uygulanacağı vergi dönemine kadar olmak kaydıyla ilk dönemden başlamak kaydıyla ileriye doğru yeniden değerleme oranında endeksleme yapılarak cari döneme taşınmasında,

2.Kazanç yetersizliği nedeniyle indirimli kurumlar vergisi hesaplamasında kullanılamamış olan yatırıma katkı tutarlarının yatırımın tamamlandığı yılı izleyen yıldan indirimli kurumlar vergisi uygulanacağı vergi dönemine kadar olmak kaydıyla ileriye doğru yeniden değerleme oranında endeksleme yapılarak cari döneme taşınmasında,

Yasal olarak bir engel olmadığı görüşündeyiz.

Özellikle vergi mevzuatımızda yer alan amortisman uygulamasında olduğu gibi “Her yılın amortismanı ancak o yıla ait değerlemede nazara alınabilir.” Şeklinde yatırım katkı tutarında endeksleme yapılmayan yıl için yasal bir kısıtlama olmayışı ve endeksleme hesaplamasında endekslenmiş tutarın enflasyon karşısındaki reel değeri (Taşıma Katsayısı/Düzeltilmiş Tutar) dikkate alındığında. Devir eden ve kullanılmayan yatırıma katkı tutarlarının geriye yönelik olarak endekslemeye tabi tutulmasında bir engel bulunmadığını düşünüyoruz.

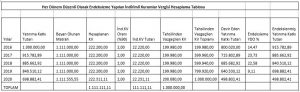

Uygulamada aşağıda yer alan örnek bir firma üzerinden endekslemenin uygulanması-uygulanmaması ve kazancın yetersizliği (matrahsız) nedeniyle hesaplamanın nasıl sonuç verdiği ele alınmıştır.

Örnek 1. 2015 yılında Yatırım Teşvik Belgesi sahibi olan bir firma 2016 yılında yatırımını tamamlamış ve tamamlama vizesi yapılan yatırım teşvik belgesinde 1.000.000,00 TL’sı yatırıma katkı tutarı hesaplanmıştır. Bu firmanın yıllar itibariyle beyan ettiği matrah ve indirimli kurumlar vergisi uygulaması aşağıdaki tabloda yer aldığı gibidir. Firma 2020 yılına gelene kadar hiçbir yılda endeksleme yapmamıştır.

|

Endeksleme Yapılmayan İndirimli Kurumlar Vergisi Hesaplama Tablosu |

||||||||

| Yıllar | Yatırıma Katkı Tutarı | Beyan Olunan Matrah | Hesaplanan KV | İnd.KV Oranı (%90) | İnd.KV Tutarı | Tahsilinden Vazgeçilen KV | Tahsilinden Vazgeçilen KV Toplamı | Devir Eden Yatırıma Katkı Tutarı |

| 2016 | 1.000.000 | 1.111.000 | 222.200,00 | 2,00 | 22.220,00 | 199.980 | 199.980 | 800.020 |

| 2017 | 1.000.000 | 1.111.000 | 222.200,00 | 2,00 | 22.220,00 | 199.980 | 399.960 | 600.040 |

| 2018 | 1.000.000 | 1.111.000 | 222.200,00 | 2,00 | 22.220,00 | 199.980 | 599.940 | 400.060 |

| 2019 | 1.000.000 | 1.111.000 | 222.200,00 | 2,00 | 22.220,00 | 199.980 | 799.920 | 200.080 |

| 2020 | 1.000.000 | 1.111.555 | 222.311,11 | 2,00 | 22.231,11 | 200.080 | 1.000.000 | 0,00 |

| TOPLAM | 1.111.111,11 | 111.111,11 | 1.000.000 | |||||

Örnek 2. 2015 yılında Yatırım Teşvik Belgesi sahibi olan bir firma 2016 yılında yatırımını tamamlamış ve tamamlama vizesi yapılan yatırım teşvik belgesinde 1.000.000,00 TL’sı yatırıma katkı tutarı hesaplanmıştır. Bu firmanın yıllar itibariyle beyan ettiği matrah ve indirimli kurumlar vergisi uyguladığı yatırıma katkı payı aşağıdaki tabloda yer aldığı gibidir. Firma 2020 yılına gelene kadar yer yıl düzenli olarak devir eden yatırıma katkı tutarı üzerinden endeksleme yapılmıştır.

Resmi Büyültmek İçin Tıklayınız

Örnek 3. 2015 yılında Yatırım Teşvik Belgesi sahibi olan bir firma 2016 yılında yatırımını tamamlamış ve tamamlama vizesi yapılan yatırım teşvik belgesinde 1.000.000,00 TL’sı yatırıma katkı tutarı hesaplanmıştır. Bu kazancının yetersizliği nedeniyle indirimli kurumlar vergisi hesaplamamıştır. Firma nazım hesaplarında takip ederek 2020 yılına gelene kadar yer yıl düzenli olarak devir eden yatırıma katkı tutarı üzerinden endeksleme yapmıştır.

Resmi Büyültmek İçin Tıklayınız

Sonuç: Yukarıda yer alan örneklerde yer alan hesaplamada yatırımım katkı tutarının endekslemesinin yatırımcı mükellefler için enflasyon ortamındaki olumsuzluğun neden olabileceği vergisel teşvik kayıpların önlenmesinde önemli bir vergisel avantaj sağladığı dikkate alındığında ihmal edilemeyecek bir vergisel işlemdir. Konu ile ilgili önerimiz kazancın yetersiz (matrahsız) olması nedeniyle yatırım katkı tutarının endekslenmesinde hesaplama işlemi yapılarak her yıl “Nazım Hesaplar” da takip edilmedir. Ayrıca Kurumlar Vergisi Beyannamesine devreden yatırıma katkı tutarı endeksleme hesaplama tablosu eklenmelidir.

Bu nedenle indirimli kurumlar vergisi uygulamasında yatırım katkı tutarının endekslenmesinde, endekslemenin uygulanması-uygulanmaması ve kazancın yetersiz (matrahsız) olması nedeniyle hesaplama işleminin nasıl olacağı konusunda cevapsız kalan sorular ışığında konunun önemle tartışılması ve bu durumun mevzuatta tam karşılığının hiçbir tereddüde meydan vermeyecek şekilde 2020 yılı gelir ve kurumlar vergisi beyan döneminden önce ortaya konulması gerekir.

Yatırıma Katkı Tutarını Endeksleyecek Mükelleflerin Dikkatine!

Kurumlar Vergisi Kanunu’nun 32/A maddesine, yatırıma katkı tutarının endekslenmesine ilişkin hüküm 07.09.2016 tarihli ve 6745 Sayılı Kanun’un 66. maddesiyle eklenmiştir.

Buna göre; yatırımın tamamlanması şartıyla, indirimli kurumlar vergisi uygulanarak yararlanılan kısmı hariç olmak üzere, kalan yatırıma katkı tutarı yatırımın tamamlandığı hesap dönemini izleyen yıllarda Vergi Usul Kanunu hükümlerine göre, bu yıllar için belirlenen yeniden değerleme oranında artırılarak dikkate alınacaktır.

Bilindiği üzere indirimli kurumlar vergisi uygulamasının amacı, mükellefler tarafından yapılacak yatırımların vergi politikası yoluyla devlet tarafından teşvikidir. Söz konusu teşvik mükelleflerin yatırım harcaması yapması karşılığında, belirlenen yatırıma katkı tutarına ulaşana kadar devletin mükelleften alacağı vergiden vazgeçmesidir. Burada bahsedilen yatırıma katkı tutarı, indirimli kurumlar vergisi uygulanmak suretiyle tahsilinden vazgeçilen vergi yoluyla yatırımların devletçe karşılanacak tutarını ifade etmektedir.

Yukarıda ifade edilen 6745 Sayılı Kanun ile vergi mevzuatımıza eklenen yatırıma katkı tutarında endeksleme yapılmasının amacı ise enflasyondan yatırımcıları korumak ve dolayısıyla enflasyonun neden olabileceği kayıpların önüne geçebilme ihtiyacından doğmuştur. Bu hesaplama yapılırken endekslemenin yeniden değerleme oranında arttırılacağı ibaresinden anlaşılması gereken, Vergi Usul Kanunu Mükerrer Madde 298’de yer alan hükümlerin esas alınmasıdır.

VUK Madde 298’e göre belirlenen yeniden değerleme oranı ve endeksleme oranı Hazine ve Maliye Bakanlığınca tebliğler aracılığıyla açıklanmakta, yıllar itibarıyla hesaplanan yeniden değerleme oranının ne olduğu ilan edilmektedir. Bu oran yıllık olarak hesaplandığından takvim yılı esasına göre beyanname veren mükellefler bu oranları ilgili yıllar için, özel hesap dönemini kullanan mükellefler ise geçici vergi dönemleri itibarıyla Gelir İdaresi Başkanlığının bu amaçla yayımlamış olduğu Kurumlar Vergisi Kanunu sirkülerlerinde ilan edilen oranları dikkate alabileceklerdir.

Mükellefler ve vergi uygulayıcıları için öncelikle unutulmaması gereken husus, yapılacak endekslemenin hak kazanılan nihai katkı tutarını değiştirmeyeceğidir. Söz konusu işlem sadece ilgili yılda yararlanılacak indirim tutarını enflasyon ölçüsünde güncelleyecektir. Bu sayede yatırıma katkı tutarına ulaşılacak süre kısalacak ve mükellef lehine teşvik amacını kuvvetlendiren bir durum ortaya çıkacaktır.

Endekslemede dikkate alınması gereken bir diğer durum, lafzen açık olan bir kanun hükmünü uygularken mükelleflerin hataya sebebiyet vermemeleri yönündedir. Genellikle anlaşılması zor olan vergi kanunlarının, “lafzen ve ruhu ile” hüküm ifade edeceği Vergi Usul Kanunu’nun 3. maddesinde hüküm altına alınmıştır. Buradan yola çıkarak mevzuatımıza 07.09.2016 tarihi itibarıyla eklenen yatırıma katkı tutarı için yapılacak endekslemede, ilgili madde lafzen “yatırımın tamamlandığı hesap dönemini izleyen yıllarda” bu hükümden yararlanılacağını açıkça ifade etmiştir.

Mükelleflerin bu konuda çok dikkat etmeleri gerekmekte ve henüz tamamlanmamış bir yatırım için endekslemeye girişmeleri, hazineye eksik ödenen verginin sonradan gecikme faiziyle geri tahsil edilmesi sonucunu doğurabilecektir. Uygulamada mükelleflerin bu hususu göz ardı ederek biraz aceleci davrandıkları görülmektedir.

Yine söz konusu kanun hükmüne baktığımızda endekslemenin “yararlanılan kısmı hariç” olarak yapılmasının belirtildiğini görmekteyiz. Buradan anlaşılması gereken şudur ki toplam yatırıma katkı tutarından, önceki yıllarda yararlanılan indirim tutarı kadarlık kısmının veya yatırım devam ederken diğer faaliyetlerden elde edilen kazançlara uygulanan indirim tutarının mahsup edilmesi ve endekslemeye dahil edilmemesidir.

Yatırımın tamamlandığı dönem olarak 1. Seri No.lu Kurumlar Vergisi Tebliğinde yatırım döneminin; teşvik belgesi kapsamındaki yatırıma fiilen başlanılan tarihi içeren geçici vergilendirme döneminin başından tamamlama vizesi yapılması amacıyla Ekonomi Bakanlığına müracaat tarihini içeren geçici vergilendirme döneminin son gününe kadar olan süre olduğu ve yatırımın tamamlandığı tarih olarak tamamlama vizesi için Ekonomi Bakanlığına müracaat tarihinin esas alınacağı ifade edilmiştir.

Öte yandan yatırımın fiilen tamamlandığı tarihin, tamamlama vizesinin yapılmasına ilişkin olarak Ekonomi Bakanlığına müracaat tarihinden önceki bir geçici vergilendirme dönemine isabet etmesi halinde ise yatırımın fiilen tamamlandığı tarihi içeren geçici vergilendirme döneminin son gününün yatırım döneminin sona erdiği tarih olarak dikkate alınacağından yatırımın tamamlanma tarihi olarak kabul edileceği ifade edilmiştir.

Son olarak endeksleme işlemi geçici vergi dönemleri itibarıyla yapılabilir mi sorusunu ele aldığımızda vereceğimiz cevap, 07.09.2016 tarihli ve 6745 Sayılı Kanun’un yanı sıra kurumlar vergisi tebliğinin endekslemeye ilişkin hükümlerinde bu duruma değinilmediği görülmüştür.

Ancak Kurumlar Vergisi Kanunu’nun 32/A sayılı maddesi mükelleflere yönelik teşvik amaçlı bir hak olduğundan ve ilgili maddede yatırım nedeniyle indirimli kurumlar vergisi geçici vergi dönemlerinde de uygulanabileceği hükmü yer aldığından, endekslemenin geçici vergi dönemleri itibarıyla da yapılabileceği yorumunu rahatlıkla çıkarabilmekteyiz.

Özetle, endeksleme işlemi yatırımların tamamlanmasından sonra ve toplam yatırıma katkı tutarının yararlanılmayan kısmına uygulanması gerekmektedir. Bu işlem hak kazanılan nihai katkı tutarını değiştirmeyecektir. Ayrıca gerek takvim yılı esasına göre beyanname veren mükellefler gerekse özel hesap dönemini kullanan mükellefler, idarenin yayımladığı yeniden değerleme oranları uyarınca ve geçici vergi dönemleri itibarıyla söz konusu endeksleme işlemini gerçekleştirebileceklerdir.