Binek Otomobil Satışlarında Diğer İndirim Hakkının Kullanımı

Serdar KARAKUŞ

Vergi Denetçisi

[email protected]

Yazar Hakkında

ÖZET:

7194 Sayılı Torba Kanun ile yürürlüğe giren ve 2020 başından itibaren uygulanan Binek Otomobiller için Gider kısıtlaması uygulamasında güncel durum, diğer indirim hakkının kullanılması ve dikkat edilmesi gereken hususlar ile örnek uygulamalar bu makalenin konusunu oluşturmaktadır.

KONUYA İLİŞKİN YASAL DÜZENLEME;

Bilindiği üzere 07.12.2019 tarihinde yürürlüğe giren 7194 sayılı Kanun ile GVK madde 40/1.- 5. ve 7. Bentleri ile GVK madde 68/4. ve 5. bentlerinde yapılan değişikle, kiraladıkları veya iktisap ettikleri binek otomobillerin giderlerinin vergi matrahı tespit edilirken indirim olarak dikkate alınmasında kısıtlamalar getirilmiştir.

Düzenlemeye göre 2021 yılı güncel verilerine göre Binek otomobil KDV ÖTV Gider sınırı 150 Bin TL, amortisman giderinin sınırı 170 Bin TL olmak üzere toplamda sadece 320 Bin TL giderleştirilebilecektir.

Ayrıca gider yazılabilecek araç kira gider sınır 6.000 TL + KDV (üstü KKEG), olmak üzere Binek araçlara yönelik yapılabilecek ve akla gelebilen tüm giderlerin sadece %70’lik kısmı gider yazılabilirken kalan %30’luk kısım (KKEG) kanunen kabul edilmeyen gider olarak dikkate alınacaktır.

GETİRİLEN DÜZENLEMENİN GEREKÇESİNE YÖNELİK ŞAHSİ GÖRÜŞÜM;

Bir önceki paragrafta görüleceği üzere bir binek otomobil alımında ve diğer giderlerinde ciddi sınırlandırma getirilmiştir. Bunun nedeni, KDV ve ÖTV’nin doğrudan gider yazılması imkanını kullanan birçok mükellef özellikle sene sonlarında bir vergi planlaması olarak yeni araç alımı yapmakta ve daha az vergi ödemekteydi. Kısa bir örnek ile, değeri 1 milyon TL olan bir aracın KDV ve ÖTV maliyeti 600 bin TL olduğu, aracın Aralık döneminde alındığı, varsayımında bir anda vergi matrahından 600 bin TL düşmüş olacak ve dolayısıyla şirketin ödeyeceği vergi azalmış olacaktı. Tabi bu yasal bir durum olduğu için devletin bunu eleştirme imkânı olmuyordu.

Ama şimdi getirilen bu düzenleme ile binek otomobil alımında ödenen KDV ve ÖTV’nin doğrudan gider yazılması ve amortismana getirilen gider kısıtlaması ile dolaylı yoldan vergi matrahı artmış ve vergi gelirleri de bu vesileyle yükselmiş olacaktır.

İşin tabi bir diğer gerekçesi ise şirketlerin aktifine kayıtlı binek otomobillerin hafta sonları, tatil dönemleri ve özel işler gibi dış kullanımlarının işle mütenasip kavramına uymamasından kaynaklı olduğu anlaşılmaktadır. Mesela neden %30 Gider kısıtlaması olduğunu düşündüğünüz zaman basit bir hesap ile bir aydaki hafta sonlarının toplamının aya bölünmesindeki oranı yaklaşık %30’dur. (4×2/30=%30)

BİNEK OTOMOBİL ALIMINDA UYGULANAN KISITLAMA;

2021 yılında binek otomobillerinin iktisabında, ÖTV ve KDV toplamının 2021 yılı için en fazla 150.000 TL’ye kadarlık kısmı ticari veya mesleki kazancın tespitinde gider olarak dikkate alınabilecektir. Aşan kısım ise (KKEG) kanunen kabul edilmeyen gider olarak kaydedilecektir. Serbest meslek uygulamasında ise KKEG düzenleme ve uygulaması olmadığından sadece 150 bin liraya kadar olan kısım gider yazılabilecektir.

ÖTV ve KDV hariç aracın ilk iktisap bedeli 2021 yılı için 170.000 TL’yi, söz konusu vergilerin gider yazılmayıp maliyet bedeline eklendiği veya binek otomobilin ikinci el olarak iktisap edildiği hâllerde amortismana tabi tutarı 320.000 TL’yi aşan binek otomobillerinin her birine ilişkin ayrılan amortismanın en fazla bu tutarlara isabet eden kısmı gelir ve kurumlar vergisi açısından safi kazancın tespitinde gider olarak dikkate alınabilecektir.

Kısaca bir binek otomobilin bedeli ne olursa olsun 2021 yılı için toplam (150+170) 320.000 TL’lik kısmı gider veya amortisman uygulanabilecektir.

07.12.2019 TARİHİNDEN ÖNCE AKTİFE KAYITLI BİNEK ARAÇLARIN DURUMU;

Binek otomobillere ilişkin gider olarak dikkate alınabilecek amortismana esas bedelin tespitinde, binek otomobilin iktisap edildiği tarihte yürürlükte olan tutar dikkate alınacaktır. (7194 sayılı kanun öncesinde) 07/12/2019 tarihinden önce iktisap edilmiş binek otomobillerde ise amortisman, değişiklik öncesi hükümlere göre gider yazılabilecektir.

Yani 07.12.2019 tarihinde alınan araçların bedeli ne olursa olsun amortismanı bitene kadar aynı şekilde amortisman yoluyla itfa olacaktır.

07.12.2019 TARİHİNDEN SONRA ALINAN ARAÇLARA İLİŞKİN ÖRNEK UYGULAMA;

XYZ Hizmet A.Ş., ticari işletmesinde kullanmak üzere 01.01.2021 tarihinde bir adet binek otomobil satın almıştır. Otomobilin safi değeri 400.000 TL, + KDV ve ÖTV tutarı 600.000 TL, alış bedeli toplam 1.000.000 TL olup, mükellef tarafından binek otomobilin iktisabı esnasında ödenen vergiler tercihen binek otomobilin maliyetine dâhil edilmiştir.

XYZ Hizmet A.Ş., tarafından 2021 yılında iktisap edilen binek otomobil için en fazla 320.000 TL’ye isabet eden kısım için ayrılan amortisman, safi kazancın tespitinde gider olarak dikkate alınabilecektir. Buna göre mükellefin yıllar itibarıyla kazancın tespitinde gider olarak dikkate alabileceği amortisman bedelleri aşağıdaki gibidir:

| Yıllar | Normal Amortisman Tutarı (1.000.000 TL %20) | Kanun Kapsamında Gider Olarak Dikkate Alınacak Amortisman Gideri (320.000 TL x %20) | KKEG Olarak Dikkate Alınacak Amortisman Tutarı (200.000-64.000) |

|---|---|---|---|

| 2021 | 200.000 | 64.000 | 136.000 |

| 2022 | 200.000 | 64.000 | 136.000 |

| 2023 | 200.000 | 64.000 | 136.000 |

| 2024 | 200.000 | 64.000 | 136.000 |

| 2025 | 200.000 | 64.000 | 136.000 |

| Toplam | 1.000.000 | 320.000 | 680.000 |

1-Araç Alımı Muhasebe Kaydı Örneği; (KDV ÖTV araç maliyetine eklenmiş haliyle)

——————————————–01/01/2021——————————————–

254.01 Binek Otomobil 1.000.000

254.01.001 Binek Otomobil (Gidere Tabi): 320.000

254.01.002 Amortismanı KKEG olan tutar: 680.000

320 OTOMOBİL A.Ş. 1.000.000

———————————————————————————————————-

2-Aynı Örneğin Araç Alımı Muhasebe Kaydı Örneği; (KDV ÖTV Giderleştirilmiş haliyle)

——————————————–01/01/2021——————————————–

770 Binek Otomobil KDV+ÖTV Gider Yazılan 150.000

254.01 Binek Otomobil

254.01.001 Binek Otomobil (Gidere Tabi) 170.000

254.01.002 Amortismanı KKEG olan tutar: 680.000

320 OTOMOBİL A.Ş. 1.000.000

———————————————————————————————————-

Her iki örnekte görüleceği üzere, 254 hesabın altında her binek otomobil için iki kırımlı alt hesap açılmıştır. Bunun nedeni Amortisman ayrılacak tutar ile KKEG yapılacak tutarın ayrıştırılmasını sağlamaktır. Bu görüş tavsiye niteliğindedir.

1.Örneğin Amortisman Muhasebe Kaydı Örneği; (Amortismanın yıl sonunda ayrıldığı varsayılmıştır.)

Aynı kaydın 5 yıl içinde yapıldığı varsayılmıştır.

——————————————–31/12/2021—2022-2023-2024-2025——————————————

770 Taşıtlar Amortisman Giderleri 64.000

689 7194 Binek Oto Amortismanı KKEG 136.000

257 Birikmiş Amortismanlar 200.000

950 Nazım Hesaplar Binek Oto KKEG 136.000

951 Nazım Hesaplar Binek Oto KKEG 136.000

(Nazım hesabın kullanımı ihtiyaridir. KKEG takip etmek için kullanılabilir)

———————————————————————————————————-

Yukarıda yer amortisman kaydından da görüleceği üzere normalde 200 Bin TL olan bir yıllık binek amortismanın sadece 64 Bin TL’lik kısmı giderleştirilmekte, kalan 136 Bin TL KKEG olarak kaydedilmektedir.

ARACIN SATILMASI DURUMUNDA BİNEK OTOMOBİL SATIŞLARINDA DİĞER İNDİRİM HAKKININ KULLANIMI;

Yukarıdaki örnekte 5 yıl boyunca amortisman uygulanan araç itfa olmuş ve 31.12.2025 tarihinde 700.000 TL’ye satılmıştır.

Satış kaydı aşağıdaki gibidir. (satış kaydında KDV ihmal edilmiştir.)

——————————————–31/12/2025———————————————

257 Birikmiş Amortismanlar 1.000.000

254.01 Binek Otomobil 1.000.000

254.01.001 Binek Otomobil (Gidere Tabi): 320.000

254.01.002 Amortismanı KKEG olan tutar: 680.000

102 Bankalar 700.000

679 Diğer Olağan Dışı Gelir Ve Karlar 700.000

951 Nazım Hesaplar Binek Oto KKEG 680.000

950 Nazım Hesaplar Binek Oto KKEG 680.000

———————————————————————————————————-

Yukarıda yer verilen örnekte görüleceği üzere itfa süresi dolan binek aracın satışından kaynaklı olarak tam 700.000 TL kar oluşmaktadır. İşte tam bu noktada

“Mükelleflerin aktiflerinde yer alan binek otomobiller için amortismana esas bedelden daha fazla tutar üzerinden amortisman ayırmaları halinde, genel hükümlere göre ayrılan amortisman tutarı ile amortismana esas bedel üzerinden ayrılan amortisman tutarı arasındaki fark, kanunen kabul edilmeyen gider sayılarak, o yıla ilişkin gelir veya kurumlar vergisi kazancına ilave edilecektir. Söz konusu binek otomobillerinin mükellefler tarafından satışı halinde ise ilgili yıllarda amortisman ayırma aşamasında kanunen kabul edilmeyen gider olarak kazanca ilave olunan tutarların toplamı mükelleflerce vergiye tabi olmayan gelir olarak dikkate alınacak ve bu tutar, gelir veya kurumlar beyannamesinde “Diğer İndirimler” satırında gösterilmek suretiyle kazanç üzerinden indirim konusu yapılabilecektir.”

Hükmü devreye girmektedir.

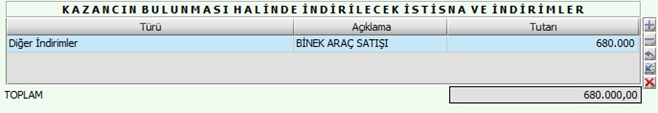

Dolayısıyla aracın 31.12.2025 tarihinde satılması durumunda, bu kapsamda kanunen kabul edilmeyen giderlerin toplam tutarı olan 680.000 TL geçici veya kurumlar vergisi beyannamesinin “Kazancın Bulunması Halinde İndirilecek İstisna ve İndirimler” bölümünün “450 Kod Diğer İndirimler” sütununda ayrıca gösterilmek suretiyle kazanç üzerinden indirim konusu yapılabilecektir.

Görüleceği üzere 700.000 TL kâr’lı olarak satılan aracın (daha önceden KKEG yapılan) 680.000 TL’lik kısmı geçici veya kurumlar vergisi beyannamesinde Diğer İndirimler sütununda gösterilmek suretiyle kazanç üzerinden indirim konusu yapılmış ve net kâr 20.000 TL’ye düşmüştür.

SONUÇ VE ÖNERİ;

Geçmişte uygulanan ancak vazgeçilen Binek oto Gider Kısıtlaması uygulamalarının, vergi düzenlemelerinde ve muhasebe kayıtlarında ciddi karmaşa oluşturduğu aşikâr. Bu tarz uygulamalar yerine vergiyi tabana yayıp daha sade bir şekilde uygulama birliği sağlanması önem arz etmektedir.

Bununla birlikte, mevcut uygulama bu şekilde devam ettiği sürece, makalenin ana temasını oluşturan Binek Otomobil Satışında “Diğer İndirimler” avantajının tam ve doğru şekilde kullanılması gerektiğini bilgilerinize arz ederim.